Entrevista en Diario Gestión.

La construcción se contraería poco más de 2% y la inversión privada caería 4% en el 2022. El deterioro del entorno de negocios se hará más evidente en los próximos años, comentó Víctor Albuquerque.

Con ocasión de la actualización de las proyecciones macroeconómicas para el 2022, APOYO Consultoría preparó un estudio especial sobre las perspectivas de los sectores económicos, sobre todo de aquellos que son claves para el crecimiento como minería, agroexportación y construcción. Al respecto, dialogamos con Víctor Albuquerque.

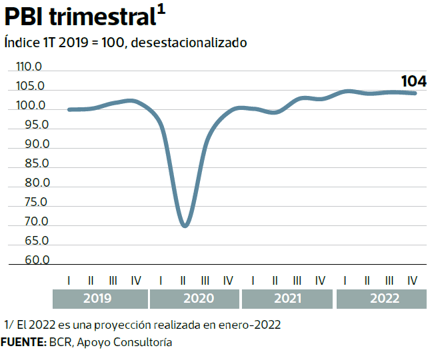

¿Cuáles son sus nuevas proyecciones de crecimiento de la economía?

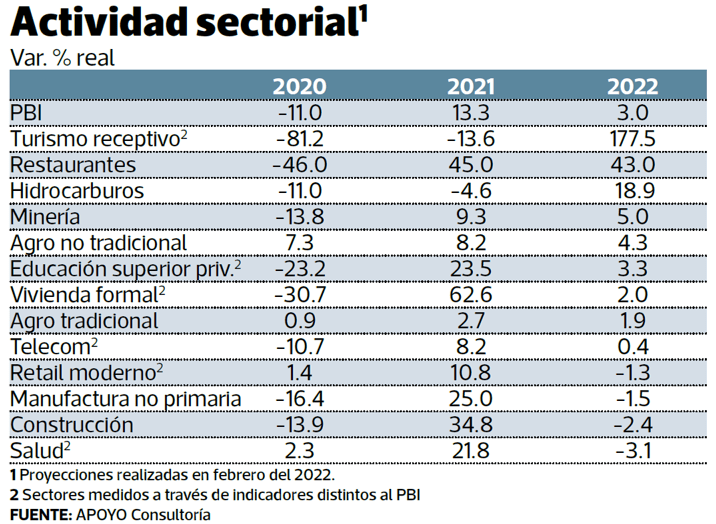

Proyectamos que la economía crecería 3% este año, impulsado por las exportaciones (7.5%) y el consumo privado (3.5%), pero se sentirá como un crecimiento de 1%, ya que, si excluimos el crecimiento de las exportaciones, las ventas en el mercado interno crecerían solo 1.4%.

¿Como avizoran el entorno para los negocios?

Prevemos que el deterioro del entorno de negocios se hará más evidente en los próximos años, lo que se refleja en la ausencia de grandes proyectos en sectores críticos como minería e infraestructura, y por el deterioro de la productividad más allá del 2022.

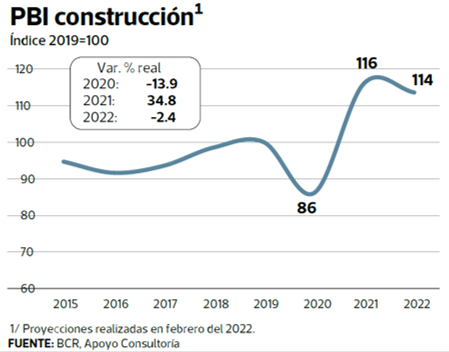

¿Cuál es el panorama para la construcción en este año?

Luego de un récord en 2021, la construcción se contraería este año poco más de 2% por el retroceso de todos sus segmentos. La autoconstrucción, que creció 31% en el 2021, caería en 4%, aunque su nivel se mantendrá más de 20% por encima del que tenía en la prepandemia.

¿Cómo le irá a la construcción de viviendas formales?

En el 2021 tuvo un crecimiento importante (63%) como rebote de la caída del 2020, pero este año la construcción de viviendas formales crecería solo 2% debido a limitaciones como los aumentos en las tasas de interés, costos de los terrenos. Además, el Gobierno no está haciendo nada para impulsar la vivienda social.

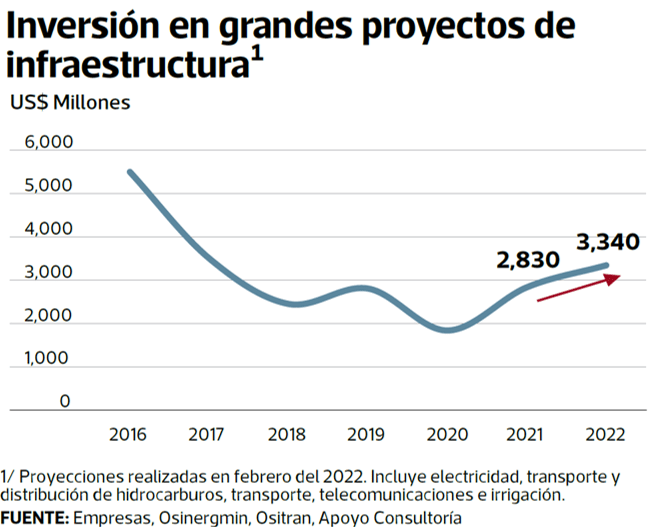

¿Qué se espera de la inversión privada en grandes proyectos de infraestructura?

Esperamos una mejora, pero no vemos nuevas iniciativas importantes. Se alcanzarían más de US$ 3,340 millones de inversión privada en infraestructura este año, pero el 70% corresponde a cuatro proyectos en infraestructura de transporte y uno en electricidad.

¿Cuales son esos proyectos?

El nuevo Aeropuerto Jorge Chávez, la modernización del Muelle Sur, Línea 2 del Metro de Lima y el puerto de Chancay – primera etapa. Por otro lado, no vemos que se destraben proyectos como Majes-Siguas II, Chavimochic III y Sitgas (ex GSP), por lo que no retomarían sus inversiones este año.

¿Qué está impidiendo el destrabe de esos proyectos?

Hay varios aspectos. La intención del Gobierno de renegociar contratos genera incertidumbre; no se avanza en agilizar los procesos de expropiación de terrenos y liberación de interferencias; la designación de funcionarios sin experiencia y la alta rotación de autoridades, problema que se viene agudizando con este Gobierno, entre otros.

¿Cómo se comportará la inversión pública en infraestructura?

La inversión pública creció 25% en el 2021, pero gran parte de ello se concretó en la primera parte del año. Se observa un deterioro de la capacidad de ejecución, sobre todo en el Gobierno nacional, que se hizo evidente desde el cuarto trimestre del 2021. Además, del total de adjudicaciones de grandes proyectos de inversión pública (mayores a S/ 50 millones), el 85% se hizo en los primeros siete meses del 2021, antes de que el presidente Castillo asumiera.

“Hay un deterioro de la capacidad de ejecución de inversiones, sobre todo en el Gobierno nacional”.

¿Crecerá la inversión pública?

Estimamos una caída de 1.5% de la inversión pública para este año, que sería mayor (-7.9%) si no fuera porque los proyectos de infraestructura pública adjudicados en el 2021 bajo la modalidad de Gobier no a Gobierno (G2G) atenuarán la caída ocasionada por el deterioro de la ejecución del Gobierno nacional (ver gráfico).

¿Qué perspectivas ven para la minería este año?

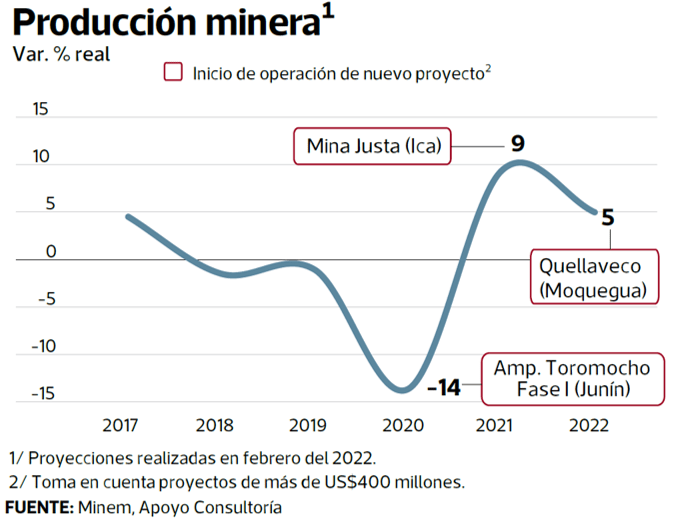

El año pasado la producción minera creció 9%, luego de una caída de 14% en el 2020, por lo que estamos todavía 5 puntos porcentuales (pp) debajo del nivel de la producción del 2019; este año crecería 5%, a pesar del incremento de la conflictividad social.

Además de la pandemia, ¿qué factores explican la pérdida de dinamismo de la minería?

La intensificación de la conflictividad social ha incidido mucho. Solo el caso de las paralizaciones de Las Bambas le restará 2 pp al crecimiento del PBI minero en 2022, lo cual equivale a S/ 500 millones menos de ingresos fiscales (30% del presupuesto de inversión pública de la región Apurímac).

Ello, asumiendo que va a enfrentar durante el 2022 un ambiente de conflictos y paralizaciones similar al que tuvo en el 2021.

¿Cómo se explica el crecimiento del 5% de la minería?

Por un lado, la recuperación en minas rezagadas representará 2 pp del crecimiento del 2022. Y, de otro lado, nuevos proyectos y recuperación de minas en el centro y el sur impulsarán la producción, y ambas zonas explican 4.5 pp del incremento de la producción del 2022.

¿Pero la inversión minera caería este año?

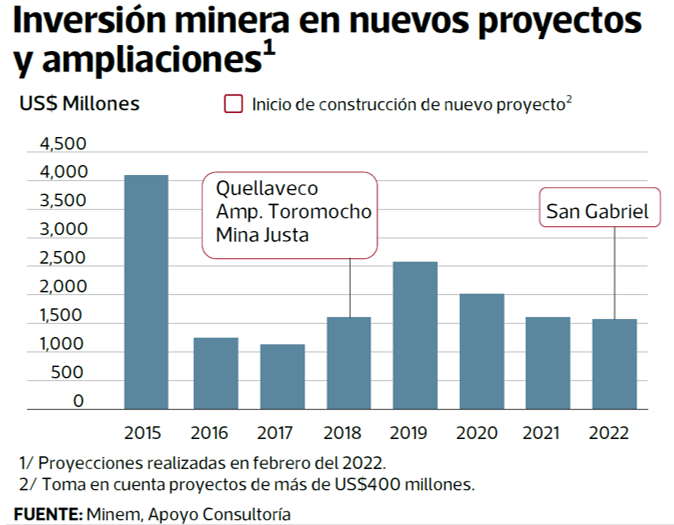

Efectivamente, la inversión minera en nuevos proyectos y ampliaciones estaría alrededor de US$ 1,500 millones, es decir, caería un poco con relación al monto registrado en el 2021. No hay nuevos grandes proyectos por encima de US$ 1,000 millones en minería.

Según el Gobierno, sí hay nuevas inversiones mineras…

Solo tenemos Yanacocha Sulfuros (US$ 2,000 millones), que está más o menos encaminado. Para este año están Quellaveco y la ampliación de Toromocho en fase final de construcción, y San Gabriel (US$ 400 millones) que iniciaría su construcción a finales del 2022.

¿Los US$ 1,500 millones serán toda la inversión minera este año?

No, las empresas mineras siguen invirtiendo en optimización y continuidad de operaciones, por alrededor de US$ 2,800 millones que apuntan a mantener los niveles de producción que ya han alcanzado, pero no son ampliaciones o nuevos proyectos.

¿Qué perspectivas tiene el sector agroexportador?

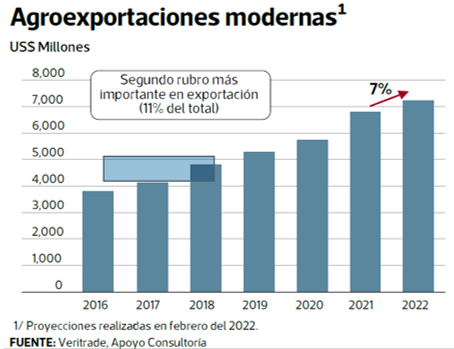

Proyectamos que las agroexportaciones modernas (frutas y hortalizas) crezcan este año 7%, debido a que esperamos precios estables y porque los volúmenes alcanzarán nivel récord por maduración de inversiones. Con ello superarían los US$ 7,200 millones y si se suman otros productos como café el monto alcanzaría más de US$ 8,000 millones.

Además de la derogación de la Ley de Promoción Agraria, ¿las mayores restricciones laborales que está impulsando el Gobierno afectarán el sector?

Definitivamente sí. Una primera reacción es que las empresas agroexportadoras están tratando de diversificar sus inversiones también fuera del país. Alguna ya están concretando inversiones comprando tierras en países vecinos como Colombia, Uruguay, exploran Ecuador. Este proceso iba a suceder, pero con esas normas laborales se está acelerando.

¿Qué sectores todavía no recuperarían el nivel precovid?

La gran mayoría (ver tabla) este año habrá superando el nivel prepandemia y solo el turismo receptivo estará al 45% de su nivel prepamdemia, pero creciendo fuerte en la segunda mitad del año.

Las últimas proyecciones sectoriales de APOYO Consultoría indican que la zona norte del país

(que representa el 15% del PBI) tendría este año un mejor desempeño que el centro, sur y orien-

te.

Víctor Albuquerque señala que ello se debe a que cuenta con un par de motores: la agroindustria que, a pesar del cambio en las reglas de juego mues-tra cierto proceso de ma-duración de inversiones, y el avance de los proyectos de inversión en el marco de la Reconstrucción con Cambios, particularmente de los esquemas de Gobierno a Gobierno (G2G). También contribuye el proyecto minero Yanacocha Sulfuros. La zona de Lima (que representa el 50% del PBI), en cambio tendrá un desempeño moderado impulsado por comercio y servicios, y manufactura no primaria, “pero en construcción se ve un retroceso, por la cautela en las decisiones de inversión”, señala.